Foro organizado por tres de las principales gestoras mundiales – Franklin Templeton, Morgan Stanley IM y PIMCO – 29 de noviembre en Valencia.

Voy a resumiros lo que nos contaron a los inversores profesionales estas tres gestoras de cara a 2024 y sus conclusiones. Quiero recalcar que es un resumen de lo que se expuso y que mis conclusiones no se reflejarán en este post. Para esto recomiendo a quien le resulte interesante contactarme.

En este encuentro se analizó la situación actual de los mercados y algunas ideas de inversión para el escenario económico actual y se presentaron algunas ideas para preparar las carteras.

Tuvo una duración de hora y media y cada gestora tuvo 30 minutos para explicarnos sus perspectivas de cara a 2024 y exponer sus ideas y soluciones.

Morgan Stanley IM

A nivel macro:

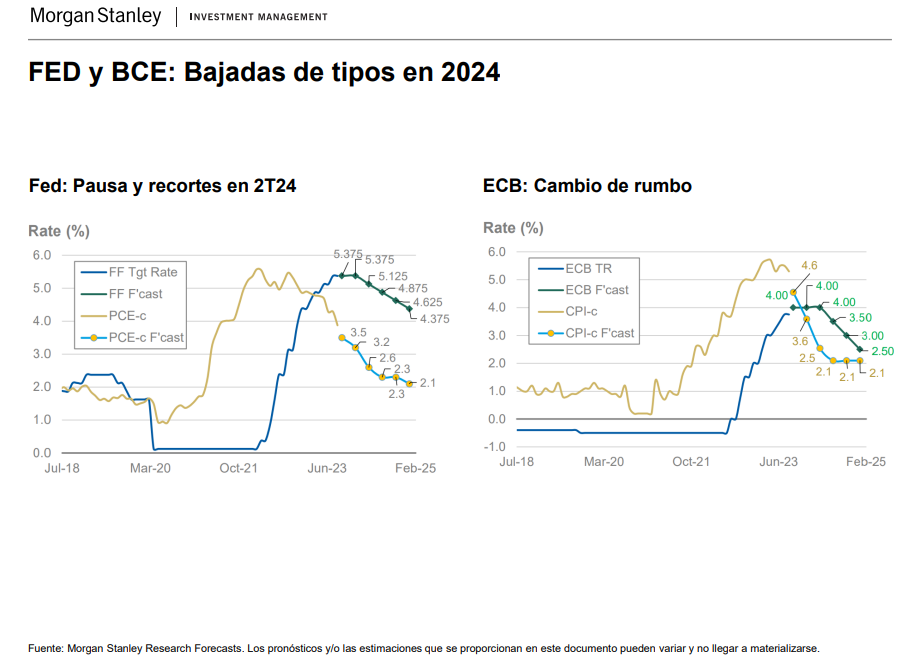

- EE. UU. evitará la recesión; la inflación ha hecho pico y se debilita rápidamente; la Fed probablemente haya finalizado la subida de tipos; la economía se desacelera, pero no abruptamente.

- Europa con crecimiento moderado. Viento en contra en Alemania, con la periferia creciendo a tasas elevadas; ECB probablemente haya finalizado las subidas de tipos.

- China enfrenta el riesgo de un ciclo de deuda-deflación; los estímulos pueden evitar el peor escenario.

- Japón demuestra cambios estructurales en su crecimiento nominal; no esperan un fuerte incremento de inflación, pero los años de estancamiento económico han terminado.

Posicionamiento:

- Neutrales en Renta Variable a nivel índice.

- Sobreponderados en bonos de gobierno y crédito: the year of Income.

- Cautos en commodities.

- Neutrales en cash.

2 ideas de Inversión para 2024:

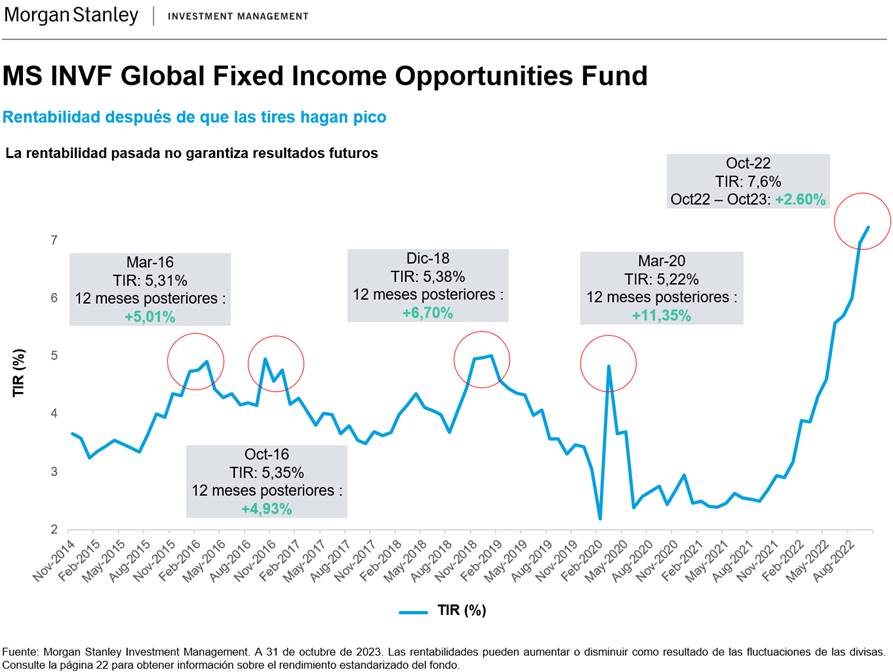

- 2024 va a ser un año para aprovechar la renta fija: la perspectiva de desinflación y pico de tires comienza a señalar oportunidades en diferentes subsegmentos. MS INVF Global Fixed Income Opportunities es un fondo de renta fija flexible que permite acceder a todo el espectro de oportunidades dentro de la renta fija. Históricamente, la rentabilidad a doce meses del fondo tras repuntes en su yield to maturity ha sido buena

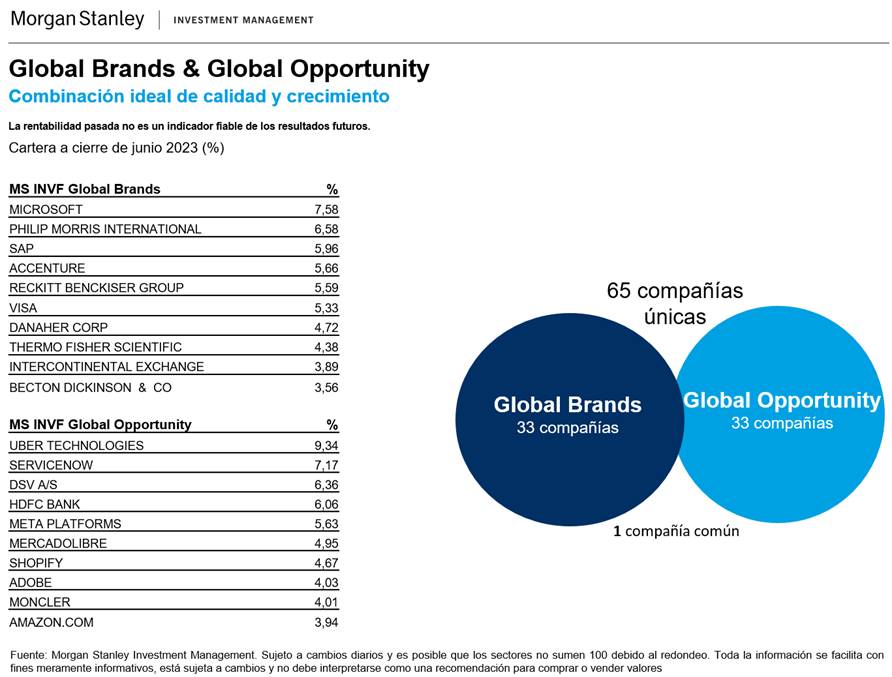

- En renta variable, ha sido un año muy malo para el stock-picking: El mercado ha favorecido a determinados sectores y ha penalizado a otros por razones fundamentales, por tanto, ven que el riesgo del valor específico está subiendo. Todo esto lleva a que en estrategias globales de gestión activa como MS INVF Global Brands y MS INVF Global Opportunity se complementan bastante bien.

Sus conclusiones fueron:

2024 será un año para la renta fija sin duda, preveen que los bancos centrales bajaran tipos a mediados de año. En crédito sobreponderan IG en Estados Unidos y Europa, infraponderan Asia IG, mientras que para los leveraged loan de Estados unidos se mantienen neutrales. Claramente apuestan por los Goverment Bonds.

En renta variable concluyeron que 2024 será clave la gestión activa y saber diferenciar ganadores de perdedores. Se mantienen neutrales en Estados Unidos y Europa, sobreponderan Japón e infraponderan emergentes.

Franklin Templeton

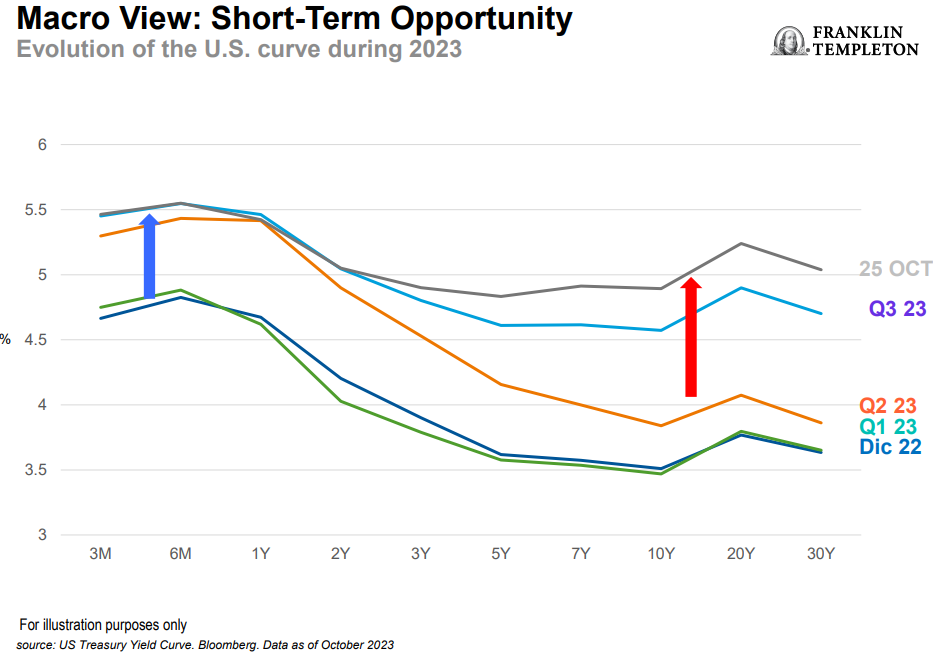

1. En Renta Fija, oportunidad en el corto plazo, con una mayor estabilidad que el largo plazo y unas yields no vistas en más de 15 años.

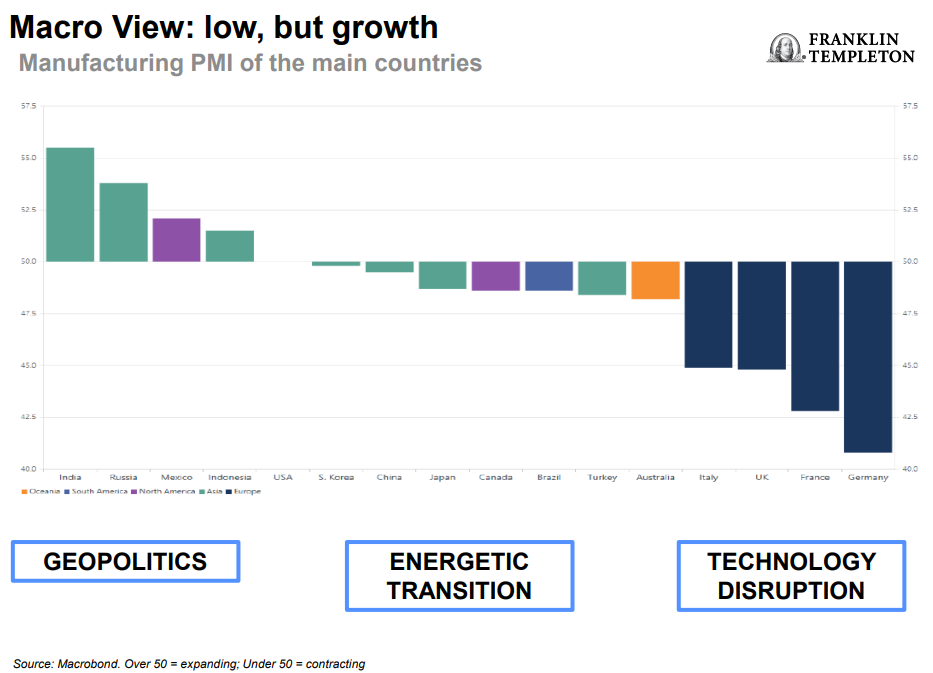

2. En Renta Variable, crecimientos bajos pero ven crecimiento en 2024.

Factores estructurales que afectan al crecimiento: tensión geopolítica, transición energética y disrupción tecnológica.

Las 4 ideas de inversión :

- Franklin Euro Short Duration: empezar a construir en duración y empezar por la oportunidad en el corto plazo como base de cualquier cartera. Estrategia conservadora y flexible capaz de superar a su índice de referencia por diferentes fuentes de alfa.

- Franklin Technology, sector que ofrece crecimiento y buenos fundamentales. En 2022 el sector vivió su propia recesión, 2023 año de recuperación, el fondo ha sido capaz de capturar en línea con el índice pese a estar infraponderados en las megacaps. Oportunidad en las pequeñas y medianas empresas tecnológicas que todavía tienen margen de revalorización.

- Clearbridge Infrastructure Value: Gran viento de cola para el sector como activo fundamental en la transición energética. Un sector defensivo por la estabilidad en su demanda que descorrelaciona las carteras de renta variable.

- Franklin India: País más poblado del mundo, quinta economía y en camino de ser la tercera, y apenas pesa 1,5% en los índices globales. Economía emergente que más va a crecer en 2023 y 2024 un 6% cada año gran beneficiado de la tensión en China. Franklin Templeton es pionero en inversiones en mercados emergentes y tiene gestora local en la India desde hace 20 años, este fondo acaba de cumplir 18 años superando al MSCI India a todos los periodos (y superando al S&P 500 ).

Sus conclusiones fueron:

En Renta fija, no ven para el 2024 una posible subida de tipos sino más de cara a 2025. Ven claramente una oportunidad en este tipo de activos y son cautos en subir duraciones. Más bien recomiendan ir subiendo la duración de las carteras poco a poco.

En renta variable apuestan claramente por el sector tecnológico, la transición energética y la india.

PIMCO

Desde su punto de vista, ven un mercado complaciente en exceso con el soft–landing ( proceso en el que la economía cambia de crecimiento a crecimiento lento a potencialmente plano, a medida que se acerca pero se evita una recesión) y que las probabilidades de que haya una recesión son más altas, por ello creen que los activos de mayor riesgo todavía podrían sufrir y en su posicionamiento en consecuencia prima la calidad y liquidez en sus carteras.

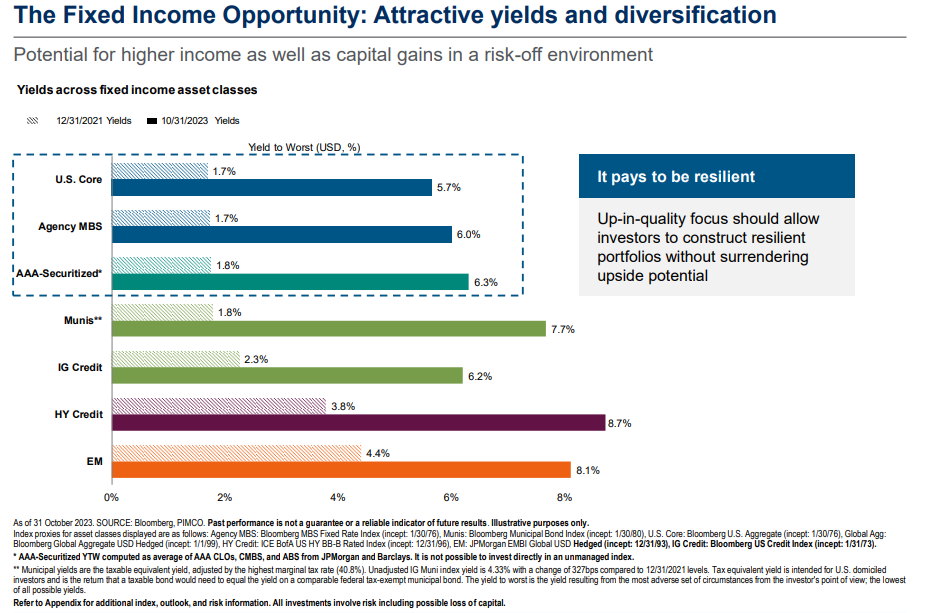

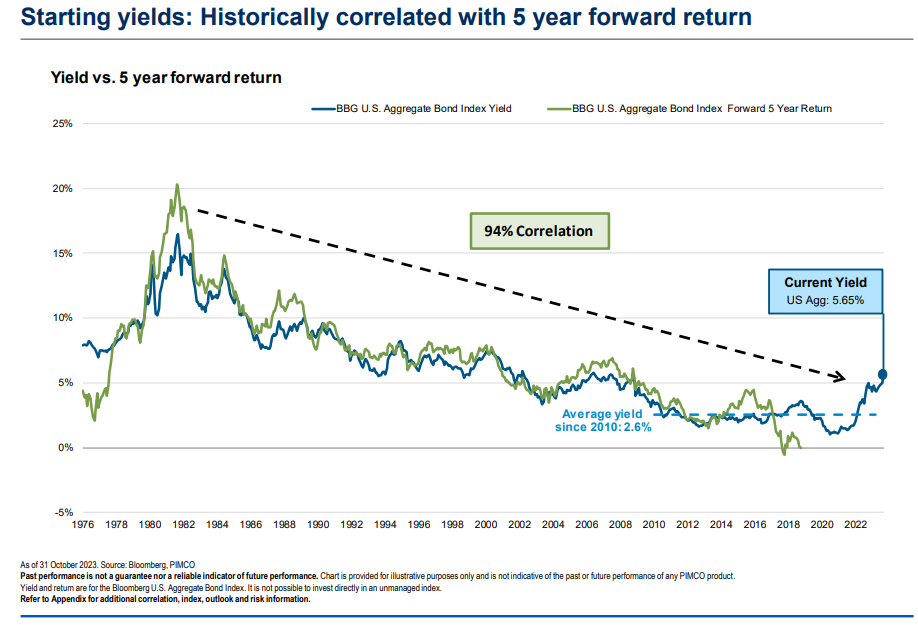

Ven un buen momento para la renta fija, y que las Yields han alcanzado niveles muy atractivos. Además no creen necesario asumir excesivos riesgos para obtener rentabilidades interesantes, y que los bonos deberían empezar a hacerlo en breve, si no lo están haciendo ya, mejor que la liquidez.

Las rentabilidades futuras están muy relacionadas con las yields de entrada y que hoy, les parece un gran momento de volver a la renta fija.

Sus ideas de inversión:

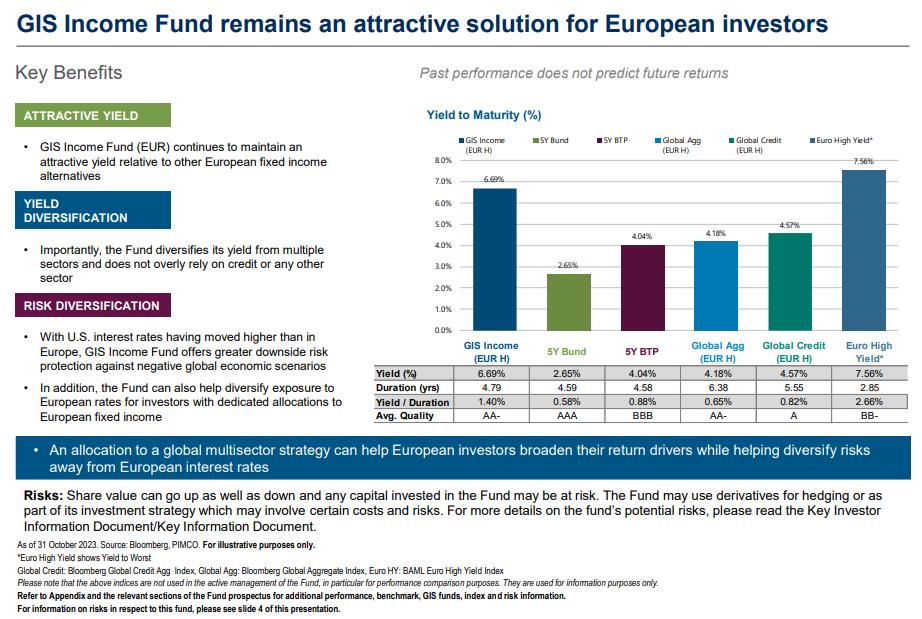

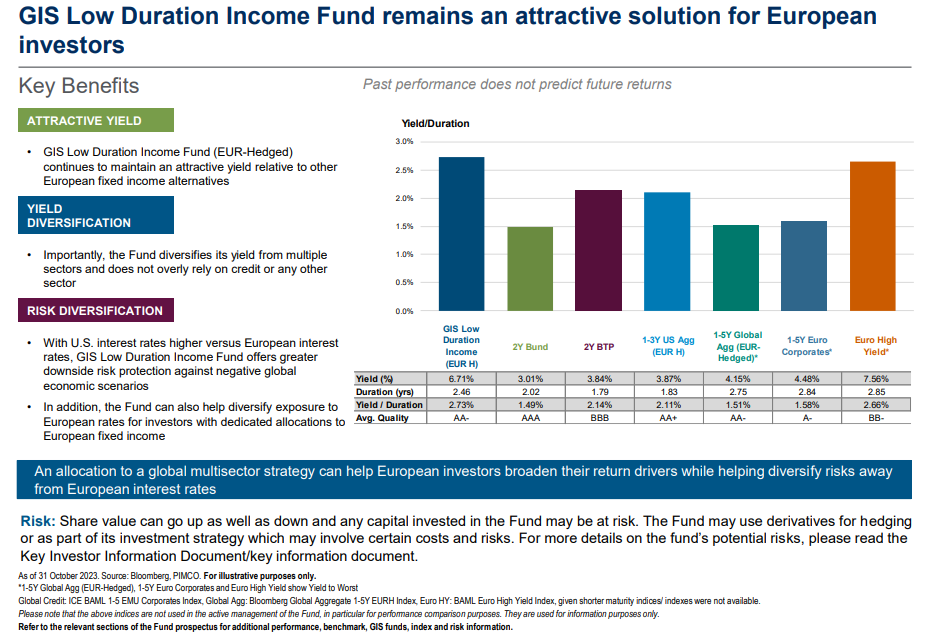

Tanto PIMCO GIS Income Fund como PIMCO GIS Low Duration Income Fund dos fondos de renta fija que pueden ser dos soluciones muy interesantes tanto por su comportamiento histórico como por su posicionamiento muy cauto a futuro.

Sus conclusiones son apostar por la renta fija, sobre todo de alta calidad ya que ven que se ha llegado al techo de subida de tipos y ven posible una bajada de tipos en 2024, por lo que claramente 2024 será un buen año en la renta fija de calidad.

Espero que os haya resultado interesante y en la medida de lo posible ayude a preparar las carteras de cara a 2024.

» Invierte, no especules»